Définition des opex et capex

Explication des dépenses opérationnelles (opex)

Les dépenses opérationnelles, souvent appelées opex, représentent les coûts courants liés à l'exploitation quotidienne de votre entreprise. Cela inclut les salaires, le loyer, les fournitures de bureau, et les services publics. Les opex sont généralement récurrents et reflètent les coûts nécessaires pour maintenir le fonctionnement normal de l'entreprise.

Par exemple, dans le secteur informatique, les coûts de maintenance des logiciels et des mises à jour, ainsi que les frais de support technique peuvent être considérés comme des opex. C'est souvent un aspect négligé, mais vital, des finances d'une entreprise. Selon une étude de PwC de 2021, près de 60 % des entreprises IT considèrent leurs dépenses d'exploitation comme le principal défi financier.

Les dépenses d'investissement (capex)

A l'inverse des opex, les dépenses d'investissement ou capex se concentrent sur l'achat ou l'amélioration de biens durables comme les équipements, les infrastructures et les biens immobiliers. Les capex sont souvent des dépenses ponctuelles mais conséquentes, ayant un impact prolongé sur la capacité de production et les actifs de l'entreprise.

Un exemple typique de capex est l'achat de nouveaux serveurs pour une entreprise technologique. Contrairement aux opex, ces dépenses sont capitalisées et amorties sur une certaine période. Une étude de ISO montre que 70 % des entreprises manufacturières utilisent le capex pour étendre leur capacité productive.

Distinctions et importance

Il est impératif de différencier les opex et capex pour une gestion financière efficace. Ces distinctions aident les directeurs financiers à planifier le budget, contrôler les coûts et anticiper les impacts sur les flux de trésorerie. La compréhension de cette différence peut également influencer les décisions d'achat et les stratégies de financement. Pour en savoir plus sur l'analyse de la santé financière de votre entreprise, consultez cet article sur le bilan fonctionnel.

La suite de cet article offrira une perspective sur l'impact des opex et capex sur le flux de trésorerie et proposera des exemples concrets pour mieux catégoriser vos dépenses.

Pourquoi la distinction opex et capex est cruciale

Importance de la différenciation

Quand on pense à la gestion financière d'une entreprise, la distinction entre opex et capex est loin d'être triviale. En fait, elle est cruciale pour divers acteurs : des entreprises en croissance rapide aux grandes multinationales.

"La gestion efficiente des dépenses d'exploitation (opex) et des dépenses d'investissement (capex) influence directement la rentabilité et la santé financière d'une société", affirme Jean-Pierre Lefèvre, expert en finance d'entreprise chez PWC.

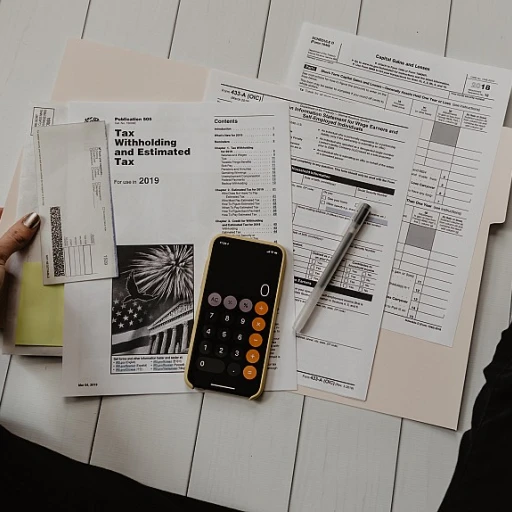

Impact sur la comptabilité et la fiscalité

La classification des dépenses a des implications comptables et fiscales significatives. Les capex sont généralement amortis sur plusieurs années, tandis que les opex sont déductibles immédiatement.

Une étude menée par l'ISO a révélé que 70% des entreprises ayant une politique claire de gestion des capex et opex voient une amélioration de leur trésorerie.

Influence sur les décisions stratégiques

La catégorisation entre opex et capex guide la stratégie d'investissement et de financement. Par exemple, l'usage croissant des technologies cloud et des solutions SaaS a fait basculer certaines dépenses capex traditionnelles vers des opex. Cela offre une meilleure flexibilité et réduit le besoin en capital.

"Transformer les dépenses en opex permet aux entreprises de rester agiles et de mieux aligner leurs coûts sur les revenus", explique Sophie Martin, DSI chez Eurotech.

Il est impératif pour les DF et DSI de comprendre comment classer correctement les dépenses d'exploitation et les dépenses d'investissement pour optimiser les flux de trésorerie et garantir un reporting financier précis.

Comment catégoriser vos dépenses : exemples concrets

Classification des dépenses : des exemples précis pour mieux comprendre

Pour distinguer les opex (dépenses d'exploitation) des capex (dépenses d'investissement), il est crucial de bien comprendre les types de dépenses que votre entreprise pourrait rencontrer. Voici quelques exemples concrets pour clarifier la classification des dépenses.

Dépenses d'exploitation (opex)

- Salaire des employés : Les salaires versés à vos employés sont un exemple clair de dépenses d'exploitation. Ces coûts récurrents sont essentiels au fonctionnement quotidien de votre entreprise.

- Frais de location : Les paiements mensuels pour les bureaux ou les locaux commerciaux sont également des opex. Ils permettent de maintenir l'activité sans pour autant ajouter de valeur à long terme aux actifs de l'entreprise.

- Maintenance et réparations : Les frais pour entretenir et réparer l'équipement existant entrent dans cette catégorie. Ils assurent la continuité des opérations sans augmenter la valeur des actifs.

- Dépenses liées au cloud et SaaS : Avec l’essor du SaaS (Software as a Service) et du cloud, les abonnements mensuels ou annuels à des services logiciels constituent des opex. Ces solutions permettent d'accéder à des outils performants sans engager de lourds investissements initiaux.

Dépenses d'investissement (capex)

- Achats d'équipements : L'achat de nouvelles machines, d'ordinateurs ou de tout autre matériel informatique représente une dépense d'investissement. Ces achats augmentent la valeur des actifs de l'entreprise et sont souvent amortis sur plusieurs années.

- Immobilier commercial : Les dépenses engagées pour l'acquisition de propriétés immobilières, telles que des bureaux ou des entrepôts, sont des capex. Ces investissements génèrent de la valeur à long terme.

- Développement de logiciels internes : Si vous investissez dans le développement d'un logiciel spécifique à votre entreprise, ces coûts sont des capex. Ils apportent une valeur ajoutée durable et stratégique à la société.

- Mises à niveau technologiques : Les dépenses pour mettre à niveau vos systèmes et infrastructures technologiques entrent également dans les capex. Elles permettent de rester compétitif à long terme.

En comprenant ces exemples concrets, il devient plus simple de catégoriser vos dépenses et d'optimiser la gestion de votre entreprise. Pour aller plus loin dans l'optimisation des coûts, découvrez comment améliorer votre cotisation financière.

Impact des opex et capex sur le flux de trésorerie

Compréhension de l'impact sur la trésorerie quotidienne

Les opex (dépenses opérationnelles) et capex (dépenses d'investissement) jouent un rôle crucial sur le flux de trésorerie d'une entreprise. La manière dont une entreprise gère ces deux types de dépenses peut avoir des répercussions majeures sur sa santé financière et sa capacité à investir.

Pression immédiate des opex

Les opex représentent des coûts récurrents et doivent souvent être financés à court terme. Par exemple, les salaires des employés, les loyers ou les factures d'électricité sont des dépenses que l'entreprise doit gérer régulièrement. Elles impactent directement la trésorerie, nécessitant une gestion minutieuse pour éviter toute interruption des opérations. Michael Burton, expert en gestion financière chez PwC, souligne : « Les entreprises doivent s'assurer que leurs flux de trésorerie sont suffisants pour couvrir les opex afin de maintenir leurs opérations sans heurts ».

Effets à long terme des capex

Les capex, quant à eux, sont des investissements à long terme visant à augmenter la capacité productive ou la compétitivité de l'entreprise. Ceux-ci comprennent l'achat de matériel informatique, les biens immobiliers, ou tout autre actif durable. L'impact immédiat sur la trésorerie peut être important, mais ces investissements sont amortis sur plusieurs années, réduisant ainsi leur effet à court terme. L'Institut International des Auditeurs Internes (IIA) rappelle que les capex peuvent également générer des flux de trésorerie positifs futurs grâce aux revenus accrus ou aux économies de coûts engendrées.

Exemple concret et gestion prudente

Considérons une entreprise de fabrication qui décide d'acheter une nouvelle ligne de production (capex). Ce coût initial important réduit immédiatement la trésorerie de l'entreprise. Cependant, cette nouvelle ligne permettra une production plus efficace et des économies sur les coûts de main-d'œuvre dans le futur. En revanche, cette même entreprise doit continuer à payer ses factures de matières premières mensuellement (opex), nécessitant une gestion équilibrée pour ne pas compromettre le flux de trésorerie.

L'importance de la prévision financière

Pour assurer la pérennité financière, il est essentiel de prévoir les dépenses capex et opex dans son plan de gestion de trésorerie. Les directeurs financiers (DF) mettent souvent en place des budgets et des analyses de flux de trésorerie pour surveiller les effets de ces dépenses et ajuster les stratégies en conséquence. La combinaison d'une gestion rigoureuse des opex et d'investissements judicieux en capex permet aux entreprises de maintenir un équilibre financier sain et de se préparer aux futures opportunités de croissance.

Gestion stratégique des opex et capex

Développer une gestion proactive des opex et capex

Quand il s'agit de différencier et de gérer les capex et opex, il est crucial d’adopter une approche stratégique. Les capex, ou capital expenditures, sont les dépenses d'investissement destinées à augmenter la valeur future de l'entreprise, comme l'achat de matériel informatique ou d'infrastructure cloud. Les opex, ou dépenses d'exploitation, couvrent les coûts récurrents nécessaires au fonctionnement journalier, tels que les salaires et les frais de maintenance.

Mesurer l'impact sur les résultats financiers

Une distinction bien définie entre les opex et les capex peut améliorer significativement la gestion de trésorerie. Par exemple, transformer des capex en opex via des services de cloud computing permet de lisser les dépenses et d'améliorer l’agilité financière. Selon une étude de PwC, les entreprises qui optimisent leurs dépenses en exploitant des solutions SaaS peuvent réaliser une économie de 20% sur leurs coûts opérationnels annuels.

Adopter des outils analytiques avancés

Les Directeurs des Systèmes d’Information (DSI) et les Directeurs Administratifs et Financiers (DAF) jouent un rôle clé dans cette gestion stratégique. En utilisant des outils analytiques avancés et des tableaux de bord de gestion, ils peuvent suivre en temps réel les flux de trésorerie et évaluer les besoins futurs en capex et opex. Cette approche proactive évite les surcharges budgétaires et optimise les processus de décision d'investissement.

Exemples concrets et tendances actuelles

Un exemple concret est celui d’une entreprise de télécommunications qui a transitionné vers des solutions cloud, réduisant ses opex de 15% et réallouant ses capex vers des projets plus stratégiques. De plus, le passage à un modèle SaaS permet non seulement de gérer les coûts mais aussi de tirer parti des dernières innovations sans avoir à investir lourdement dans des mises à jour d'infrastructures.

Veillez à la conformité et à la sécurité

Enfin, il est essentiel de veiller à la conformité réglementaire et à la sécurité des données quand on gère capex et opex. En intégrant des solutions cloud certifiées ISO, les entreprises peuvent répondre aux exigences légales tout en optimisant leurs coûts. La Sécurité des Systèmes d’Information est ainsi assurée sans compromettre le budget.

Pour conclure, une gestion stratégique des capex et opex permet non seulement de mieux maîtriser les coûts, mais aussi de dégager des ressources pour des investissements à plus forte valeur ajoutée, améliorant ainsi les résultats financiers à long terme.

Études de cas : entreprises ayant optimisé leurs opex et capex

Transformation des coûts chez Zappos

Zappos, l'une des entreprises de e-commerce les plus prospères, a parfaitement intégré la distinction entre opex et capex pour optimiser ses dépenses. Avant 2009, Zappos investissait massivement en capex pour bâtir des infrastructures informatiques robustes. Cependant, cette stratégie pesait sur leur liquidité. En 2009, Zappos a migré vers des solutions cloud, ce qui a converti une part importante de ses dépenses de capex à opex. Cette transition a permis à l'entreprise de mieux gérer ses flux de trésorerie et de réapporter une flexibilité accrue dans la gestion de ses opérations. Selon Tony Hsieh, l'ancien CEO, 'le passage au cloud a été une décision stratégique qui a radicalement changé notre allocation de ressources'.

Simplification des capex et opex chez General Electric

General Electric (GE) offre également un exemple fascinant de gestion stratégique de capex et opex. En 2015, GE a lancé une initiative de transformation digitale visant à moderniser ses usines. Plutôt que d'investir lourdement en capex, GE a choisi de louer des équipements et services cloud, convertissant ainsi une partie significative de ses capex en opex. Cette approche a non seulement réduit les besoins en capital initial, mais a aussi optimisé les coûts d'exploitation. John Flannery, alors PDG, déclarait : 'La transformation digitale nous a permis de convertir des investissements en solutions plus flexibles et réactives'.

Les bénéfices du switch pour Netflix

Netflix est passé d'une infrastructure de serveurs traditionnels, nécessitant des dépenses capex importantes, à une infrastructure cloud basée sur Amazon Web Services (AWS). Ceci a transformé des coûts fixes élevés en charges d'exploitation variables, ce qui a aidé Netflix à scaler de manière flexible selon la demande. Reed Hastings, co-fondateur et CEO, a affirmé : 'Cette transition vers AWS nous a offert une ultraflexibilité et une efficacité inégalée dans la gestion de nos ressources informatiques'.

Contexte DSRP

D'après une étude de PWC en 2022, 63% des entreprises ayant adopté un modèle opex basé sur le cloud ont observé une amélioration significative de leur gestion de trésorerie. En moyenne, ces entreprises ont réduit leurs dépenses opérationnelles de 15% dans les deux premières années suivant l'intégration du cloud. La migation vers le cloud a également permis à ces entreprises de concentrer leurs ressources sur l'innovation et la croissance, plutôt que sur la gestion d'actifs informatiques coûteux.

Les risques et controverses associés à la migration vers le cloud

Malgré les nombreux avantages, il y a aussi des controverses autour de la migration totale vers une infrastructure cloud. Par exemple, certaines entreprises ont exprimé des préoccupations concernant la dépendance à un tiers pour la gestion de leurs infrastructures critiques. De plus, les coûts cachés liés à la mise en œuvre, à la maintenance et à la conformité peuvent parfois compenser les avantages financiers initiaux. Selon une enquête d'IDC, environ 30% des entreprises ayant migré au cloud ont rencontré des coûts inattendus qui ont partiellement érodé les gains réalisés.

Les conseils des experts : comment éviter les erreurs courantes

Les erreurs courantes lors de la gestion des opex et capex

Il n'est pas rare que des erreurs se glissent dans la gestion des opex (dépenses opérationnelles) et des capex (dépenses en capital). Ces erreurs sont parfois coûteuses et peuvent affecter négativement les finances de votre entreprise. Voici quelques conseils des experts pour éviter les pièges les plus courants.

Confondre les opex et capex

Les dépenses opérationnelles et les dépenses en capital ont des implications différentes sur le flux de trésorerie, la fiscalité et les états financiers. Une confusion entre ces deux types de dépenses peut entraîner des erreurs de reporting et des problèmes de gestion de trésorerie. Par exemple, la DAF de PwC explique qu’il est primordial de classer correctement l'achat de matériel informatique dans les capex, sauf si cela concerne des dépenses de maintenance ou des services SaaS.

Ne pas anticiper les besoins futurs

Gérer efficacement les opex et capex nécessite une bonne planification. L'anticipation des besoins futurs permet d'éviter des dépenses imprévues. Par exemple, si vous investissez dans le cloud, évaluez bien les coûts à long terme. Selon une étude de Gartner, 60 % des entreprises qui choisissent mal leur solution cloud finissent par dépasser leur budget initial de plus de 30 %.

Sous-estimer l'impact des innovations technologiques

Ne pas prendre en compte l'évolution rapide des technologies peut rendre un investissement obsolète en quelques années. Le DSI doit donc continuellement réévaluer les technologies en place et envisager des solutions plus flexibles comme le SaaS, qui convertit les capex en opex et simplifie la gestion. Une enquête de Deloitte révèle que 45 % des entreprises ayant misé sur des solutions SaaS ont vu une amélioration significative de leur flexibilité financière.

Surcharger les capex

L’erreur inverse consiste à surcharger les capex, en tentant de capitaliser des dépenses opérationnelles pour réduire les opex. Cependant, cela peut compliquer l'amortissement et affecter la clarté des états financiers. Le manuel de gestion des dépenses édité par l'ISO recommande une surveillance régulière pour s'assurer que toutes les dépenses sont correctement classifiées.

Exemple d'une mauvaise gestion des opex et capex

Prenons le cas d'une entreprise technologique qui a investi massivement dans des serveurs physiques, un capex conséquent. Avec la naissance de solutions cloud plus efficaces, ces serveurs sont vite devenus obsolètes, créant une charge de dépréciation lourde sur le bilan financier. En intégrant progressivement des services cloud au lieu de tout basculer en mode capex, cette entreprise aurait pu stabiliser ses finances et éviter une dépréciation rapide de ses actifs.

Références pour aller plus loin

Pour une compréhension approfondie des erreurs courantes dans la gestion des opex et capex, vous pouvez vous référer à ce guide de rentabilité économique qui offre des insights précieux sur l'analyse et l'optimisation des dépenses.

L'impact du SaaS et du cloud sur les opex et capex

Les options SaaS : une révolution pour la gestion des opex et capex

Les solutions SaaS (Software as a Service) et les technologies cloud ont transformé la manière dont les entreprises gèrent leurs opex et capex. En migrant vers le cloud, les entreprises peuvent passer d'énormes investissements en capex à des frais d'exploitation plus gérables. Par exemple, au lieu d'acheter des serveurs coûteux (capex), une entreprise peut louer des capacités de serveur sur le cloud via un service comme Amazon Web Services (AWS) ou Microsoft Azure, augmentant ainsi leurs opex mais réduisant la pression sur les liquidités.

SaaS et cloud : des avantages stratégiques clairs

Une étude réalisée par PwC montre que 85 % des entreprises qui ont adopté des solutions SaaS ont enregistré une amélioration de leur flexibilité financière. Un autre rapport d'ISO souligne que l'adoption du cloud peut réduire les coûts d'exploitation jusqu'à 20 %. Ces avantages permettent non seulement une meilleure gestion des ressources, mais aussi une réduction du temps de mise sur le marché des nouvelles solutions IT (Information Technology).

L'avis des experts sur l'intégration du SaaS

Selon Jean-Marc Triay, Directeur des Systèmes d'Information (DSI) chez une grande entreprise technologique française, « le passage au SaaS nous a permis de transformer nos coûts fixes en coûts variables, facilitant ainsi une meilleure gestion de notre trésorerie et une allocation plus stratégique de nos ressources. »

L'avenir du cloud computing : une adoption en croissance

Les services cloud et SaaS sont en constante évolution. Une étude de Gartner prévoit que les dépenses mondiales en services de cloud computing atteindront 482 milliards de dollars en 2025, contre 313 milliards en 2020. Ce boom est attribué à une reconnaissance accrue des entreprises quant aux avantages financiers et opérationnels offerts par ces technologies.