Les bases des intérêts sur les comptes courants

Introduction aux intérêts sur les comptes courants

Les comptes courants, souvent perçus comme de simples outils de gestion de trésorerie, peuvent en réalité offrir des opportunités de rémunération intéressantes. Les intérêts sur les comptes courants représentent une forme de rémunération compte qui peut être sous-estimée, notamment par les entreprises et les personnes morales. Comprendre comment ces intérêts fonctionnent est essentiel pour maximiser leur potentiel.

En général, les intérêts versés sur un compte courant sont calculés sur le solde créditeur du compte. Cela signifie que plus le capital social ou l'apport compte est élevé, plus les intérêts compte peuvent être significatifs. Les taux d'intérêt varient selon les conventions compte établies avec la banque, et il est crucial de bien négocier ces taux référence pour optimiser la rémunération compte.

Pour les sociétés, les intérêts peuvent être déductibles fiscalement, ce qui représente un avantage non négligeable. Cependant, il est important de respecter la limite taux fixée par l'administration fiscale pour éviter toute requalification en apport en capital. De plus, la clôture exercice comptable est un moment clé pour évaluer les intérêts versés et leur impact sur l'impôt revenu.

Les comptes courants ne doivent pas être confondus avec d'autres produits financiers comme les comptes d'épargne ou les placements à terme. Chaque produit a ses propres caractéristiques et avantages, que nous explorerons plus en détail dans les sections suivantes.

Avantages des intérêts sur les comptes courants

Les bénéfices financiers méconnus des comptes courants

Les comptes courants sont souvent vus comme des outils principalement transactionnels, mais ils peuvent également présenter des avantages financiers significatifs grâce aux intérêts qu'ils génèrent. Ces bénéfices peuvent être cruciaux, tant pour les particuliers que pour les entreprises, en optimisant la gestion de la trésorerie.Les intérêts sur les comptes courants apportent une dimension rémunératrice qui peut être particulièrement avantageuse. Lorsqu’une entreprise ou une personne physique utilise un compte courant, elle bénéficie non seulement de la flexibilité qu'il offre, mais également d'une possible rémunération des fonds qui y sont placés.

- Capitalisation des intérêts : Certaines entreprises choisissent de rémunérer les comptes courants en capitalisant les intérêts. Cela signifie que les intérêts générés au cours d'un exercice comptable sont ajoutés au capital déjà présent, augmentant ainsi le montant total sur lequel les futurs intérêts seront calculés.

- Routine d’intérêt : Les intérêts versés peuvent offrir une résilience financière aux entreprises, notamment lorsqu'ils se présentent sous forme d'apport en capital social de la société. Les entreprises qui optimisent ces pratiques peuvent tirer profit de ressources financières supplémentaires à la clôture de chaque exercice.

- Intérêts déductibles : Pour les personnes morales, la déduction des intérêts versés est un autre avantage relatif à l'optimisation fiscale. Cela s’applique sous réserve que le taux d'intérêt respecté lors de la convention de compte soit en conformité avec les régulations fiscales, évitant ainsi un imposition excessive au titre de l'impôt sur le revenu.

Par ailleurs, une attention aux taux de référence définis par les institutions financières est essentielle. Bien qu’il existe une limite de taux fixée pour ces intérêts, ce taux peut avoir un impact significatif sur la rémunération totale du compte. Ainsi, comprendre et anticiper les mouvements des taux d'intérêt sur l’ensemble de l'année peut s'avérer être une stratégie clé pour maximiser les bénéfices issus des comptes courants.

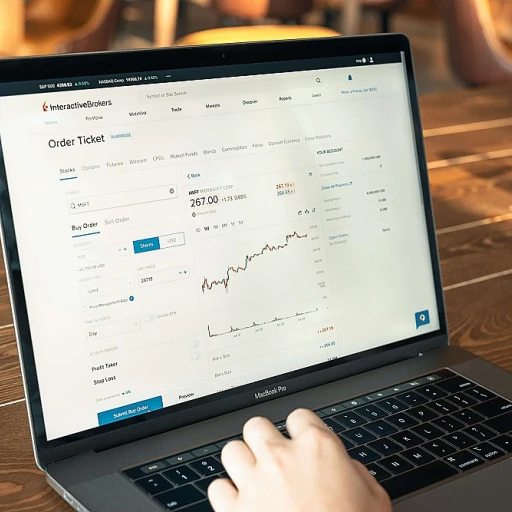

Comparaison avec d'autres produits financiers

Comparer les comptes courants aux autres options financières

Lorsqu'il s'agit d'évaluer les produits financiers, les comptes courants présentant des intérêts offrent une perspective unique, surtout en comparaison avec d'autres options. Voici quelques éléments à considérer :- Liquidité immédiate : Contrairement à des placements comme les obligations ou les actions, les intérêts sur les comptes courants permettent de bénéficier d'une liquidité instantanée. Cela signifie que le capital reste disponible à tout moment, un atout majeur pour les entreprises ayant besoin de gérer des flux de trésorerie quotidiens.

- Taux d'intérêt faibles mais stables : Bien que les taux d'intérêt sur les comptes courants soient souvent inférieurs à ceux des dépôts à terme ou des placements en actions, ils offrent une stabilité qui peut être appréciée, notamment dans un contexte économique incertain. La convention de compte et le taux de référence jouent un rôle essentiel dans la détermination de cette rémunération.

- Avantage fiscal potentiel : Les intérêts versés sur un compte courant, en fonction de la situation (par exemple, lorsque la personne morale verse des intérêts à une personne physique), peuvent bénéficier d'un traitement fiscal spécifique, réduisant l'impôt sur le revenu à payer. Dans certains cas, les intérêts peuvent être considérés comme déductibles lors de la clôture de l'exercice comptable.

- Accessibilité pour les nouveaux entrepreneurs : Pour les créateurs d'entreprise, l'apport en capital social à travers un compte courant constitue une solution flexible. Contrairement à un prêt bancaire traditionnel souvent soumis à des procédures contraignantes, les comptes courants permettent de recevoir une rémunération tout en laissant le capital disponible pour les besoins futurs de la société.

Stratégies pour maximiser les intérêts

Optimisation des revenus issus des intérêts sur comptes courants

Pour maximiser les intérêts perçus sur les comptes courants, il est essentiel d'adopter une stratégie bien pensée tenant compte des taux et des conditions de rémunération.- Sélectionner la meilleure offre : Comparez divers produits bancaires en fonction de leur taux d'intérêt et de la convention de compte. Les taux peuvent varier considérablement d'un établissement à l'autre et selon les conditions de marché. Consultez régulièrement les références de taux pour identifier les meilleures opportunités.

- Répartir les fonds stratégiquement : Réfléchissez à la manière dont le capital est alloué sur différents comptes courants et autres produits financiers. Par exemple, certaines entreprises choisissent de maintenir des comptes débiteurs pour profiter de la rémunération compte sans pour autant engager un capital social élevé.

- Utiliser les avantages fiscaux : Les intérêts perçus sur les comptes courants peuvent être soumis à l'impôt sur le revenu. Cependant, certaines dépenses liées aux intérêts peuvent être déductibles, offrant une certaine optimisation fiscale. Vérifiez la législation fiscale actuelle pour l'exercice comptable en cours.

- Suivre l'évolution des taux : Le contexte économique et les décisions de politique monétaire influencent directement les taux d'intérêt. Le suivi régulier de ces paramètres peut vous permettre d'adapter votre stratégie et de renégocier les conditions de votre compte courant si nécessaire.

- Consulter les experts : Pour des conseils plus adaptés aux besoins spécifiques de votre entreprise ou de votre situation individuelle, il peut être pertinent de consulter un conseiller financier ou comptable. Leur expertise peut vous guider dans l'apport adéquat aux comptes courants.