Comprendre les fondamentaux de la gestion des risques financiers

Les bases de la gestion des risques financiers

La gestion des risques financiers est un processus crucial que tout investisseur ou gestionnaire financier doit maîtriser pour assurer la pérennité de ses investissements et la stabilité de son avenir financier. Comprendre les risques associés aux différents instruments financiers et aux mouvements de marché est la première étape pour mettre en place une stratégie de gestion de risques efficace.

Identifier les différents types de risques financiers

- Risque de marché : fluctuations des marchés pouvant affecter la valeur des investissements.

- Risque de crédit : risque que l'émetteur d'une dette ne puisse pas rembourser le principal ou les intérêts.

- Risque de liquidité : difficulté à vendre un actif sans compromettre sa valeur.

- Risque opérationnel : risques liés aux défaillances des systèmes internes, erreurs humaines ou événements externes.

L'évaluation des risques, une étape déterminante

Après avoir identifié les risques potentiels, il est essentiel de les évaluer. Cela implique de déterminer leur probabilité d'occurrence et leur impact potentiel sur vos finances. Des outils et techniques d'analyse quantitative, comme l'analyse de variance et la modélisation des scénarios, jouent un rôle prépondérant dans cette évaluation, permettant une approche structurée et objective.

En combinant à la fois des méthodes quantitatives et des évaluations qualitatives, les investisseurs et les professionnels de la finance peuvent appréhender les risques de façon holistique. Cela pose la fondation nécessaire pour développer des stratégies d'atténuation des risques efficaces, incluant la couverture par des instruments financiers adéquats et la diversification des portefeuilles d'investissement.

Ces considérations ne sont que le début du processus de gestion des risques financiers. Il est également essentiel d'adopter une discipline rigoureuse et d'effectuer une analyse continue pour s'assurer que les stratégies mises en place restent pertinentes face aux évolutions du marché. En fin de compte, la gestion des risques doit toujours être adaptée à vos objectifs financiers personnels.

Méthodes éprouvées pour identifier et évaluer les risques financiers

Identification des risques financiers: Première étape vers une sécurité accrue

Pour assurer une gestion efficace de vos actifs, l'identification adéquate des risques financiers s'impose comme la démarche initiale indispensable. En effet, sans une analyse précise des possibles sources de perturbations, élaborer un plan de gestion des risques devient un défi. Par exemple, les fluctuations du marché, les changements législatifs ou encore les catastrophes naturelles sont autant de facteurs pouvant impacter votre portefeuille d'investissement.

Statistiquement, de nombreuses études démontrent l'impact significatif des risques non identifiés sur la performance des investissements. Il est donc essentiel d'établir une cartographie des risques potentiels, qu'il s'agisse de risques de marché, de crédit, de liquidité ou opérationnels.

Évaluation des risques financiers: Quantifier pour mieux maîtriser

L'évaluation des risques ne se limite pas à une simple identification; elle implique également de quantifier l'impact potentiel sur vos finances. Cette analyse se fait souvent à travers des modèles statistiques et des mesures comme la Value at Risk (VaR), permettant d'estimer la perte maximale attendue sur un horizon temporel donné et pour un niveau de confiance spécifié. En outre, l'utilisation de scénarios de stress tests aide à anticiper les effets de conditions de marché extrêmes.

Citer des sources numériques, telles que le rapport de la Banque des Règlements Internationaux, offre une crédibilité indéniable à cette évaluation. Par ailleurs, l'observation des tendances passées et la connaissance approfondie des instruments financiers sont primordiales pour une évaluation précise. Par exemple, certaines obligations d'État peuvent sembler sûres, mais une analyse approfondie de la situation économique du pays peut révéler des risques insoupçonnés.

Il est opportun de consulter des articles spécialisés pour enrichir sa compréhension des stratégies financières, notamment en ce qui concerne la protection contre la ruée de la dette.

Stratégies d'atténuation des risques: couverture et diversification

Maîtriser l'art de la couverture financière

En tant qu'élément clé de la stratégie de contrôle des risques, la couverture est une technique incontournable. Il s'agit d'utiliser des instruments financiers tels que les options, les contrats à terme ou les swaps pour se protéger contre les fluctuations des marchés. Par exemple, un investisseur qui détient des actions peut acheter des options de vente (put options) comme assurance contre une possible chute des cours. Bien que la couverture ne garantisse pas un bénéfice, elle peut considérablement réduire les pertes, sécurisant ainsi votre portefeuille d'investissement.

La clé de la réussite dans cette approche réside dans la capacité à aligner la stratégie de couverture avec le profil de risque spécifique et les perspectives de marché. Cela nécessite une analyse rigoureuse et une bonne compréhension des instruments financiers utilisés. Les données historiques et actuelles doivent être examinées pour anticiper les tendances et définir le niveau de protection souhaité.

La diversification: un principe fondamental de la gestion de risques

Il est indéniable que la diversification est l'une des stratégies les plus efficaces pour atténuer les risques financiers. Cela implique de répartir vos investissements entre différentes classes d'actifs, secteurs et géographies. En diversifiant, on évite que l'ensemble du portefeuille ne pâtisse de la sous-performance d'un investissement spécifique. "Ne mettez pas tous vos œufs dans le même panier" est une maxime qui prend tout son sens ici.

- Répartition entre actions, obligations, immobilier et actifs monétaires.

- Investissements dans différents secteurs d'activité qui réagissent différemment aux évolutions économiques.

- Allocation dans plusieurs régions géographiques pour réduire le risque pays.

Une approche diversifiée exige toutefois une veille constante et une réévaluation périodique du portefeuille pour s’assurer que la balance des risques reste en harmonie avec les objectifs fixés.

En complément à ces stratégies, le recours aux conseils de professionnels de la finance peut s'avérer précieux. Pour plus de conseils sur la gestion des risques, visitez Maîtriser la gestion des risques: le défi crucial des CFO.

L'importance de la discipline et de l'analyse continue dans la gestion des risques financiers

La discipline en tant que pilier de la gestion des risques

Dans le monde de la finance, la discipline est souvent citée comme l'un des piliers essentiels à une bonne gestion des risques financiers. Elle implique la mise en place de procédures rigoureuses et le suivi constant des indicateurs financiers. L'utilisation de modèles prédictifs et l'analyse des tendances de marché sont des éléments clés qui permettent d'anticiper les fluctuations potentielles et d'agir en conséquence.

Par exemple, un indicateur comme le ratio de Sharpe, qui mesure la performance ajustée au risque d'un investissement, devient un outil précieux pour les investisseurs soucieux de discipline. Il est ainsi conseillé d'évaluer régulièrement ce ratio pour s'assurer que la prise de risque est toujours alignée avec les objectifs de rendement.

Analyse continue: à la recherche de signaux faibles

Une analyse continue et détaillée des marchés et des portefeuilles d'investissement aide à déceler des 'signaux faibles' qui pourraient indiquer un changement de tendance ou l'imminence d'un risque financier. Ces signaux sont souvent noyés dans le bruit ambiant du marché, mais ils sont cruciaux pour prendre des décisions proactives et pour ajuster les stratégies de gestion des risques.

L'attention portée aux détails et l'interprétation des volumes de transactions ou des variations de spreads de crédit peuvent par exemple révéler des informations précieuses sur la perception du risque par le marché.

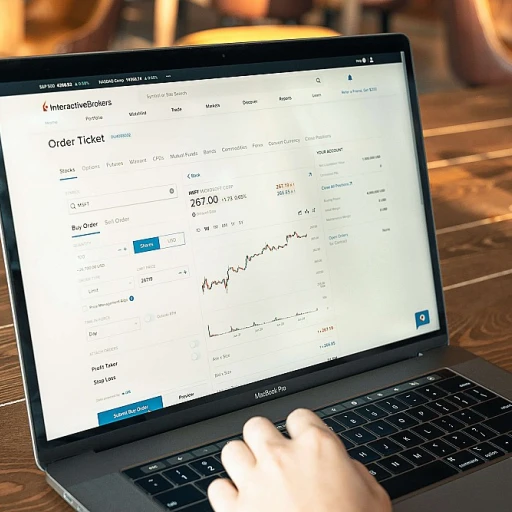

Tableaux de bord financiers et outils d'analyse

Les tableaux de bord financiers et les outils d'analyse modernes sont indispensables pour assurer une gestion des risques efficace et disciplinée. Ils fournissent une vision globale des performances et des risques, en consolidant les données issues de diverses sources et en facilitant la visualisation des corrélations entre les différents actifs.

La mise en place de tableaux de bord sophistiqués, avec des indicateurs personnalisés adaptés aux objectifs spécifiques de l'investisseur, aide à suivre l'évolution des risques et à déclencher des alertes préventives.

L'interaction entre les différents niveaux de risque

Il est également important de comprendre l'interaction entre les différents niveaux de risque, qu'ils soient systémiques ou non-systémiques. Cette compréhension aide à évaluer les situations où une exposition additionnelle à un certain risque pourrait compromettre la stabilité financière globale.

En traitant ainsi la gestion des risques de manière holistique, en tenant compte des corrélations entre les différents types d'actifs et des risques afférents, les investisseurs pourront adopter des stratégies plus robustes et plus résilientes face aux perturbations du marché.

Adopter une approche personnelle: ajuster la gestion de risques à ses objectifs financiers

La personnalisation de votre stratégie de gestion des risques

La gestion des risques financiers ne suit pas une formule universelle. Chaque individu, face à sa situation financière unique, doit adapter sa stratégie de gestion des risques à ses propres objectifs. Pour cela, une analyse personnalisée de votre profil d'investisseur est indispensable. Ainsi, que vous souhaitiez préparer votre retraite, financer les études de vos enfants ou encore acquérir un bien immobilier, les leviers à actionner ne seront pas les mêmes.

- Évaluation personnelle de la tolérance au risque

- Objectifs financiers à court, moyen et long terme

- Répartition d'actifs en cohérence avec vos ambitions

Les outils adaptatifs pour une gestion dynamique

Dans une économie en perpétuelle évolution, des outils de suivi et d'optimisation de votre portefeuille sont nécessaires. Des logiciels de gestion de portefeuille aux applications de suivi en temps réel, la technologie est au service de la gestion des risques financiers. Cela vous permet de réagir rapidement aux fluctuations du marché et d'ajuster vos investissements pour rester en ligne avec vos objectifs.

Éduquer pour mieux gérer

Une composante souvent négligée dans la gestion des risques est l'éducation financière. S'informer sur les dernières tendances du marché, comprendre les implications fiscales de vos investissements et connaître les produits financiers disponibles est crucial. Ces connaissances vous offriront une plus grande maîtrise dans la prise de décision concernant votre stratégie d'investissement.

N'oubliez pas que la gestion des risques implique une remise en question régulière de vos choix d'investissement. En restant informé, en évaluant continuellement les risques et en ajustant judicieusement votre portefeuille, vous vous donnez les meilleures chances de sécuriser votre avenir financier.

_resultat-large-full.webp)