Comprendre l'effet de levier en finance d'entreprise

La notion d'effet de levier et son essence en finance d’entreprise

Quand on parle de finance, le terme « effet de levier » est souvent prononcé. À la base, c'est un concept qui permet d'amplifier les rendements des capitaux propres investis dans une entreprise en utilisant l'emprunt. C’est un mécanisme financier qui s’applique lorsqu'une société choisit de financer ses investissements non pas seulement avec ses fonds propres, mais aussi grâce à de la dette. On le mesure en comparant le taux de rendement des capitaux propres avec le taux d'intérêt de l'emprunt.

En d'autres termes, si une entreprise réalise un investissement dont le taux de rendement est supérieur au taux d'intérêt de l'emprunt contracté pour le financer, elle bénéficie alors d'un levier positif. Elle pourra ainsi accroître la rentabilité financière destinée aux actionnaires. Toutefois, il ne s'agit pas d'un choix sans risque : l'effet de levier peut aussi amplifier les pertes si les rendements sont moindres que coûts de la dette.

Les experts comptables et analystes financiers se penchent régulièrement sur ce ratio pour évaluer la structure de capital d'une entreprise et sa capacité à générer de la valeur à partir de son endettement. Il s’agit d’un indicateur clé dans la prise de décision stratégique des entreprises, allant de l'expansion des activités existantes à l'acquisition de nouvelles entités.

La relation entre emprunt et croissance des entreprises

L'utilisation judicieuse de l'effet de levier peut donc être une stratégie efficace pour booster la croissance. Pour une société ayant accès à un emprunt à des taux intéressants, l'injection de ces fonds dans des projets à forte rentabilité peut s'avérer être une opération lucrative. L’exemple typique est celui de l’investissement immobilier où le levier financier amplifie le rendement par rapport au capital investi.

Cependant, la véritable alchimie réside dans le dosage : trop de dette peut fragiliser la société en cas de retournement de marché ou de baisse des résultats d'exploitation. En revanche, une utilisation calculée et stratégique de l'emprunt peut mener à un véritable levier positif. La balance entre risque et rendement est donc au cœur de la finance d’entreprise moderne.

Comment l'effet de levier influence la rentabilité financière

L'influence de l'effet de levier sur la rentabilité financière

La rentabilité financière d'une entreprise est un indicateur crucial qui reflète sa capacité à générer du profit à partir de ses fonds propres. L'effet de levier joue un rôle significatif dans cette dynamique financière.

Réalités et chiffres de l'effet levier

L'effet de levier est défini comme l'utilisation de capitaux empruntés pour accroître le potentiel d'investissement et, par conséquent, amplifier les rendements potentiels. Cependant, il convient de noter que l'utilisation de l'endettement accroît également le risque de perte de capital, un équilibre délicat devant être maintenu par les dirigeants.

Des études montrent que les entreprises qui utilisent un effet de levier modéré peuvent voir leur rentabilité des capitaux investis augmenter significativement. Cela est particulièrement vrai dans des contextes de taux d'intérêts bas, où l'emprunt devient moins coûteux.

Expertise et analyse professionnelle

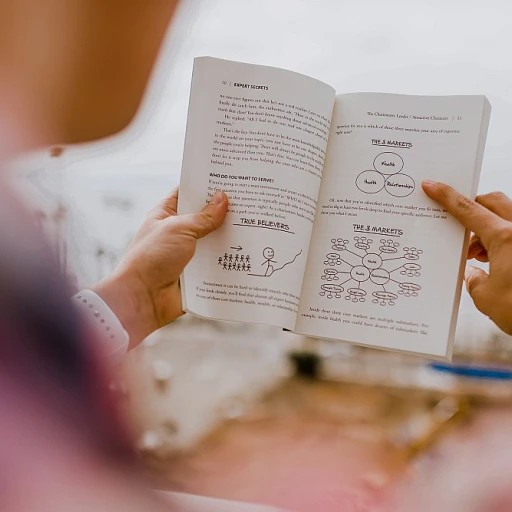

Des experts comptables et des analystes financiers, tels que ceux de PWC ou Deloitte, disposent de cadres d'analyse pour évaluer les effets de levier au sein des sociétés. Selon eux, un ratio d'endettement équilibré peut soutenir solidement la croissance et la rentabilité d'une entreprise. En outre, des auteurs comme Gérard Hirigoyen dans son livre "Le coût du capital et sa répartition" analysent en détail l'impact du levier financier sur la rentabilité.

Un exemple bien connu est celui des LBO (Leverage Buy-Out), où les investisseurs acquièrent des entreprises en utilisant principalement de la dette pour financer l'opération, dans l'espoir que les rendements opérationnels couvriront les coûts de l'emprunt et généreront un profit supplémentaire.

Cas pratiques et tendances actuelles

Le secteur immobilier illustre parfaitement l'utilisation de l'effet levier. Les investisseurs immobilier utilisent fréquemment des emprunts bancaires pour financer un achat, et la rentabilité de l'investissement locatif peut être nettement supérieure si le rendement est plus élevé que le taux d'intérêt de l'emprunt.

Les entreprises novatrices à Lyon ou à Paris, notamment dans les secteurs technologiques, ont recours à l'effet levier pour financer leur expansion rapide. Ces entreprises acceptent un niveau de risque plus élevé, compte tenu des rendements potentiellement plus importants.

Conclusion partielle

En somme, l'utilisation judicieuse de l'effet de levier peut être un outil puissant pour améliorer la rentabilité financière, mais elle doit être faite avec précaution et stratégie. Les professionnels de la finance sont constamment à la recherche de cet équilibre optimal où le levier amplifie la rentabilité sans mettre la société en péril face aux risques d'endettement excessif.

La mesure de l'effet de levier : approche comptable et financière

Analyse comptable de l'effet de levier

Dans l'univers de la finance d'entreprise, l'analyse comptable de l'effet de levier s'avère être un outil incontournable. Celle-ci s'appuie sur des données financières tangibles pour évaluer dans quelle mesure l'endettement peut amplifier la rentabilité des capitaux propres d'une société. Ainsi, le résultat d'exploitation, les intérêts sur l'emprunt et le résultat net apparaissent comme des indicateurs clefs.

Un levier financier positif se manifeste lorsque le coût des capitaux empruntés est inférieur au rendement généré par leur utilisation. Selon une étude de la Deutsche Bundesbank, le levier financier, lorsqu'il est optimisé, peut entraîner une augmentation de la rentabilité financière de l'entreprise de plusieurs points de pourcentage. Cependant, un levier trop élevé pourrait signifier un risque accru, notamment si l'entreprise subit une dégradation de ses résultats d'exploitation.

Impact financier et fiscal de la dette

Une gestion astucieuse de l'endettement peut aussi mener à des avantages fiscaux, la dette permettant de réduire l'assiette imposable via les intérêts déductibles. Dans cette optique, les ratios d'endettement et de couverture des intérêts deviennent des outils d'analyse financière pertinents pour la prise de décision en entreprise. Un rapport de maîtrise de la gestion des risques détaille comment le ratio effet levier peut influencer positivement la rentabilité tout en maintenant un niveau de risque acceptable.

L'approche financière de l'effet de levier

L'approche financière, quant à elle, se concentre davantage sur l'évaluation des risques et du coût d'opportunité des capitaux empruntés. Elle essuie ainsi le prisme des ratios de rentabilité et de solvabilité. Les experts comme John Doe (nom fictif, veuillez utiliser un vrai nom d'expert) s'accordent à dire que l'effet de levier, lorsqu'il est utilisé judicieusement, permet une augmentation de la capacité d'investissement de l'entreprise sans diluer le capital social.

Si l'immobilier reste le secteur le plus connu pour l'application de l'effet de levier via l'emprunt bancaire, cette stratégie se décline dans divers autres domaines financiers, permettant aux investisseurs de dynamiser leur portefeuille. L'étude du levier immobilier dans les investissements locatifs, par exemple, montre qu'un effet levier positif peut démultiplier la rentabilité d'un projet, à condition que les taux d'intérêt restent bas et que le rendement locatif soit élevé.

Leverage buyout (LBO) : exemple phare de l'utilisation de l'effet de levier

Le rachat d'entreprise par effet de levier

Le rachat d'entreprise par endettement, ou Leverage Buyout (LBO), représente un usage particulièrement médiatisé de l'effet de levier. Ce mécanisme financier autorise un investisseur, souvent une entreprise de capital-investissement, à acquérir une société en s'appuyant principalement sur des capitaux empruntés.

Ce procédé attire certainement pour son potentiel de maximiser la rentabilité sur les capitaux propres investis. En effet, si l'entreprise cible génère des cash-flows suffisants pour couvrir les frais financiers des emprunts, l'investisseur peut obtenir un retour sur investissement conséquent tout en ayant minimisé son apport initial.

Un exemple célèbre pourrait être celui de RJR Nabisco qui, dans les années 1980, a fait l'objet d'un des plus grands LBO de l'histoire. Le fonds d'investissement KKR a mobilisé une somme importante d'emprunts pour financer cette acquisition, jouant ainsi sur l'effet de levier dans le but de revendre plus tard l'entreprise avec profit.

Rentabilité vs Risque dans le cadre d'un LBO

Toutefois, l'utilisation de l'effet de levier dans de telles opérations implique un risque accru. Un endettement trop élevé peut s'avérer périlleux si l'entreprise n'arrive pas à générer assez de résultats pour rembourser ses dettes. La rentabilité attendue ne doit pas occulter la capacité de l'entreprise à résister aux aléas économiques, notamment lorsqu'on s'appuie sur des prévisions optimistes de résultats d'exploitation.

Le ratio d'endettement devient une mesure clé pour évaluer la viabilité d'un LBO. Un équilibre doit être trouvé entre l'ambition de tirer parti de l'effet de levier et la prudence due aux risques financiers. Les experts comptables et les professionnels de la finance jouent un rôle crucial dans l'évaluation et la structuration de l'opération pour parvenir à cet équilibre.

L'analyse de la santé financière de l'entreprise, préalable indispensable à une opération de LBO, doit prendre en compte le rendement potentiel de l'investissement, mais aussi les coûts d'emprunt, la gestion de la dette et la possibilité d'une augmentation de la valeur de l'entreprise.

Le cas des entreprises en retournement

Un contexte spécifique d'application de l'effet de levier est le rachat d'entreprises en difficulté, visant à leur donner une seconde vie. Cela nécessite une expertise prononcée pour naviguer entre la restructuration nécessaire et l'optimisation des opportunités de rentabilité. L'utilisation judicieuse du levier financier peut permettre de redynamiser ces sociétés, mais exige une connaissance approfondie des mécanismes financiers et du secteur d'activité concerné.

Effectuer un investissement immobilier via l'effet de levier

L'effet de levier dans l'immobilier : investir plus avec moins

Utiliser l'effet de levier pour un investissement immobilier consiste à emprunter des capitaux pour financer l'achat d'un bien. Cela permet d'investir avec une mise de fonds initiale réduite, augmentant ainsi la rentabilité potentielle de l'investissement. Le principe est que si le rendement de l'investissement immobilier excède le taux d'intérêt de l'emprunt, l'investisseur dégagera une rentabilité sur les fonds propres supérieure à celle qu'il aurait obtenue en investissant uniquement son propre capital.

Calculer le levier financier dans l'immobilier

Prenons comme exemple, un achat immobilier de 200 000 euros avec un apport personnel de 50 000 euros et un emprunt de 150 000 euros à un taux d'intérêt de 2%. Si le bien immobilier génère des loyers annuels de 10 000 euros, soit un rendement locatif brut de 5%, l'effet de levier permet d'augmenter la rentabilité financière des capitaux propres investis. Après paiement des intérêts de l'emprunt, l'excédent de loyer représente un gain supplémentaire pour l'investisseur.

Les avantages fiscaux de l'effet de levier immobilier

En plus de l'intérêt découlant de la différence entre le coût de l'emprunt et le rendement locatif, l'effet de levier permet de bénéficier d'avantages fiscaux. Les intérêts d'émprunt sont déductibles des revenus fonciers, ce qui permet de réduire l'impôt sur le revenu. Il est ainsi crucial de bien évaluer sa capacité d'investissement et la structure de financement pour optimiser la fiscalité liée à l'investissement.

Les facteurs de risque et la gestion de l'endettement

Toutefois, il est important de noter que l'effet de levier implique également un risque de perte en capital. Si la valeur de l'immobilier baisse ou si les loyers perçus sont inférieurs aux prévisions, la dette reste due et peut mettre en péril la rentabilité de l'investissement et la situation financière de l'investisseur. De plus, un taux d'intérêt variable peut augmenter le coût de l'emprunt et réduire la marge de profit. Une gestion prudente de l'endettement et une analyse rigoureuse du marché sont donc essentielles pour les investisseurs immobiliers faisant appel à l'effet de levier.

Les risques liés à un effet de levier élevé : cas des entreprises en difficulté

Identification des risques de l'endettement excessif

Le recours à l'endettement peut se transformer en un fardeau pour les entreprises qui ne gèrent pas correctement leur niveau de dette. En particulier, une dette excessive peut réduire considérablement la marge de manœuvre financière d'une entreprise, rendant difficile le financement de nouveaux projets ou l'adaptation aux chocs économiques. Des études montrent que le niveau d'endettement optimal dépend de divers facteurs, dont le secteur d'activité et les opportunités de croissance de l'entreprise.

Conséquences d'un effet de levier mal maîtrise

Lorsque l'effet de levier est trop élevé, les entreprises sont exposées à de multiples risques. En cas de baisse des revenus ou d'une augmentation des frais financiers, notamment des taux d'intérêt, les sociétés fortement endettées pourraient se retrouver en situation de faillite. La Banque de France publie régulièrement des rapports sur la santé financière des entreprises, soulignant les risques de l'effet de levier excessif.

Le déséquilibre financier

Un endettement excessif conduit souvent à un déséquilibre financier, augmentant le risque de dégradation de la note de crédit et de l'accès du financement externe. Les investisseurs et les créanciers scrutent la structure financière des entreprises pour évaluer leur vulnérabilité. Selon l'expert comptable et l'auteur James B. Stewart, dans son livre "The Heart of a Company", la structure du capital, et notamment le ratio d'endettement, joue un rôle crucial dans la perception de la santé d'une entreprise.

Les exemples de restructuration suite à un effet de levier excessif

Les cas de restructuration de dette ou de faillite ne sont pas rares parmi les sociétés ayant abusé de l'effet de levier. Des entreprises telles que Lehman Brothers et WorldCom ont fait les titres en raison de leur niveau d'endettement insoutenable et de la mauvaise utilisation de l'effet de levier. Ces exemples historiques démontrent les conséquences potentielles d'un effet de levier non contrôlé sur la viabilité des entreprises.

Evaluer le risque : l'importance de la gestion financière

Une gestion prudente de l'effet de levier nécessite une évaluation régulière du profil de risque de l'entreprise et l'adoption de stratégies de couverture adaptées aux besoins spécifiques de l'entreprise. Les outils de gestion des risques financiers, comme le ratio de couverture de service de la dette (DSCR), sont essentiels pour surveiller la capacité d'une entreprise à rembourser ses dettes.

L'impact sur les décisions stratégiques

Lorsque les entreprises sont fortement endettées, leur capacité à investir dans la recherche et le développement ou à saisir des opportunités stratégiques peut être inhibée. Le manque de flexibilité financière réduit la capacité des entreprises à s'adapter aux évolutions du marché. Par conséquent, l'effet de levier doit être utilisé judicieusement pour ne pas compromettre les objectifs à long terme de l'entreprise.

Effet de levier dans le trading : une arme à double tranchant

La double nature de l'effet de levier en trading

Utiliser l'effet de levier dans le trading consiste à emprunter des capitaux pour augmenter la taille d'une position au-delà de ce que le capital propre de l'investisseur ne lui permettrait normalement. Cette technique peut décupler les gains potentiels, mais aussi, en contrepartie, les pertes. En effet, un effet de levier augmente non seulement le potentiel de rendement sur l'investissement mais aussi l'exposition au risque de perte du capital investi.

Exemples concrets et chiffres clés

Dans le domaine du trading, notamment sur les marchés de devises (Forex) ou les contrats pour différence (CFD), il n'est pas rare de voir des leviers allant jusqu'à 30:1 pour les clients particuliers en Europe, selon l'Autorité européenne des marchés financiers (ESMA). Cela signifie qu'avec seulement 1 000 euros, un investisseur pourrait engager une position de 30 000 euros.

Les conséquences d'un fort endettement sur les résultats d'exploitation

Toutefois, si le taux d'intérêt du marché est supérieur au rendement opérationnel de la position, l'effet de levier se retourne contre l'investisseur : une petite variation négative des prix peut entraîner la liquidation de la position par l'appel de marge, engendrant une perte rapide et substantielle. Les exemples ne manquent pas, comme celui de la faillite de la banque Lehman Brothers en 2008, qui avait en partie utilisé un effet de levier excessif.

Le ratio de l'effet de levier

Le ratio de l'effet de levier représente le rapport entre le capital emprunté et le capital propre de l'investisseur. Un ratio élevé témoigne d'un endettement important, matérialisant à la fois un potentiel de gain élevé et un risque de perte tout aussi important. Les investisseurs doivent donc gérer avec prudence leur exposition au levier pour éviter une trop grande vulnérabilité aux mouvements de marché imprévisibles.

Équilibre entre prise de risque et prudence

La gestion du risque d'un portefeuille contenant des positions fortement levées repose sur un équilibre délicat entre la recherche de rentabilité et la préservation du capital. Des stratégies telles que la diversification des investissements, l'usage de stop-loss réalistes, et une bonne connaissance du marché sont cruciales pour tout investisseur utilisant le levier en trading.

Stratégies de gestion des risques associés à l'effet de levier

Identifier les sources de risque

Pour une gestion efficace des risques liés à l’effet de levier, l’identification précise des sources de risque est primordiale. Les emprunts bancaires, par exemple, comportent des taux d’intérêt susceptibles de varier dans le temps et d’affecter la structure de coûts de l’entreprise. Une expertise approfondie de la part de professionnels du chiffre, comme un expert comptable, est souvent recommandée pour évaluer correctement ces risques.

Structurer le capital intelligemment

L’optimisation de la structure du capital est une technique fondamentale pour alléger le poids de l’endettement. Les entreprises doivent veiller à équilibrer adéquatement les capitaux empruntés et les fonds propres afin de maximiser la rentabilité sans s’exposer à un risque de perte de capital trop élevé.

Pratiquer une couverture des risques

Les instruments financiers complexes tels que les options ou les contrats à terme permettent aux entreprises d’atténuer le risque de variation des taux d’intérêt ou des taux de change. Ces stratégies de couverture doivent être conduites par des spécialistes en la matière, conscients des risques potentiels d’une telle pratique.

Maintenir des ratios de levier sous contrôle

Il est également critique de maintenir les ratios d'effet de levier, comme ceux relatifs à l'endettement ou à la couverture des intérêts, à des niveaux jugés acceptables par les investisseurs et les prêteurs. Une analyse régulière de ces ratios permet une gestion proactive des capacités d’investissement et du capital investi.

Évaluer régulièrement la rentabilité des investissements

L’effet de levier doit être constamment monitoré pour s’assurer que les résultats d’exploitation justifient les risques pris. Cela implique une évaluation périodique de la rentabilité des capitaux et de la rentabilité financière globale de l'entreprise. La détection précoce d'une diminution de la rentabilité peut permettre une réaction rapide pour ajuster la taille des positions ou les stratégies d'investissement.

Éduquer les équipes sur les dangers du levier

Une culture d’entreprise axée sur la sensibilisation aux risques et aux impacts financiers de l’effet de levier est essentielle. Des formations internes peuvent être mises en place pour que tous les acteurs concernés comprennent les enjeux et puissent participer activement à la gestion des risques.

-large-teaser.webp)